Estudio sobre los retos del sector bancario en México 2022

La agencia de The Cocktail Analysis, especializada en transformación digital, la cual forma parte del grupo Wunderman Thompson (WPP), y con más de 15 años de experiencia en ayudar a empresas multinacionales en su proceso de transformación digital y en el desarrollo de productos digitales, presentó su estudio “Retos de la banca”, en una tercera ola o edición.

El objetivo general de este estudio es identificar los aspectos más relevantes en la transformación del mercado bancario tras el periodo de pandemia y revisar su impacto y relación que tienen los clientes con su o sus bancos.

Este estudio se realizó entre enero y febrero de este año, con una muestra de 1 525 encuestados, siguiendo la metodología CAWI entre una población internauta mexicana (1 258 internautas bancarizados, y 267 no bancarizados) entre los 18 y 55 años. Y al ser una tercera ola, se ofrecen resultados evolutivos.

Tras dos años de pandemia, el estudio muestra una perspectiva de los efectos que se han dado en la gestión financiera de los particulares en su interacción con la oferta de productos y servicios de los principales jugadores, así como con los nuevos players: las Fintechs y los Neobancos.

Adicional, en este análisis de resultados, se encuentran respuestas muy interesantes sobre cómo la población mexicana se relaciona actualmente en los siguientes escenarios:

-Nivel de contratación de distintos productos bancarios.

-Las diferencias entre clientes con solo un banco y los que optan por varios.

-El nivel de contratación de productos en Neobancos/Fintechs.

-El índice de fidelización.

-La evolución en el uso de canales, entre otros temas.

Como punto de partida, The Cocktail Analysis dió a conocer que en la actualidad, la población bancarizada en México representa un 47% del total (frente al 37% en 2019), y que el tamaño de la población con acceso permanente a internet es del 72% (60% en 2019). con un peso del 83% de la población bancarizada dentro de la población internauta.

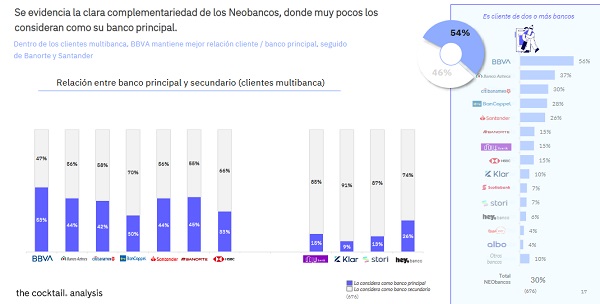

Entre los hallazgos del estudio se detectó que para este año se nota una reducción interesante en la proporción de clientes “monobanco” que pasó de un 63% en 2019, a un 46% en 2022.

Los internautas mexicanos ya no solo tienen una cuenta de bancos, ahora se suman los Neobancos que aparecen como una alternativa viable adicional a su banco principal.

Las Fintechs y Neobancos irrumpen notablemente en el mercado, donde ahora representan un 17% en el total de los usuarios mexicanos bancarizados.

Los productos más contratados son los plásticos de débito o crédito y la cuenta nómina.

El perfil de usuario que mantiene una sola cuenta bancaria se revela como un tema más de carácter femenino, con menos ingresos, en clases sociales más bajas y menores conocimientos financieros.

Los clientes con dos o más cuentas bancarias se encuentran en una mejor clase social, con mayores ingresos y mejor conocimiento financiero.

El posicionamiento inicial de los Neobancos parece concentrarse en el eje de las tarjetas de crédito: 1 de cada 3 clientes de multibanca tiene alguna tarjeta de crédito en Neobancos y un 15% de débito.

¿Qué productos tienen los clientes que utilizan Neobancos?

El 79% utiliza principalmente la tarjeta de débito, seguido por la tarjeta de crédito, la cuenta en nómina.

The Cocktail analizó los atributos asociados a la imagen de las entidades, así como su potencial para generar conversión este año añadiendo dos nuevos: gestión desde la app y experiencia homogénea entre canales, los cuales se vuelven relevantes a las que existían en 2019 que eran: digitalización, confianza, facilitador y trato humano.

¿Qué pasa con los consumidores no bancarizados?: un 52% nunca ha tenido una cuenta bancaria, y la principal razón o motivo mencionado es la ausencia de necesidad y la desconfianza hacia las entidades financieras. Asimismo, mencionan anticiparse como excluídos (un 217% cree que no cumple los requisitos)

El estudio también da a conocer el potencial de retención y fidelización de las principales entidades. Y cómo BBVA mantiene el liderazgo en el sector bancario tradicional, entre otros hallazgos, que se mostrarán en un segundo artículo.

*Nuevos comportamientos del usuario de bancario y nuevas oportunidades para el sector financiero