Los bancos deben retomar modelos basados en plataformas

Según el World Retail Banking Report 2022 publicado por Capgemini y Efma, basado en la información obtenida en la encuesta Global Voice of the Customer 2022 aplicada a 8 051 participantes, y en encuestas y entrevistas a ejecutivos este año, a 142 directivos bancarios, mientras los bancos tradicionales se esfuerzan por competir con las ágiles FinTechs, muchos proveedores están combinando sus ofertas tradicionales con productos de estilo de vida no financiero.

Otros, ofrecen banca como servicio (BaaS) y soluciones bancarias integradas a través de ecosistemas de terceros no financieros. Los modelos de plataforma pueden ayudar a recopilar datos para la personalización, y están bien posicionados para extraer ecosistemas de datos y obtener información en tiempo real.

Aunque los modelos basados en plataformas no es algo nuevo para los bancos, muchos actores siguen teniendo problemas con su ejecución, pero es la alternativa para que los bancos logren crecimiento. En la encuesta a ejecutivos, el 78% se preocupa por la posible ‘canibalización’ de los productos a través de los socios del ecosistema, y el 72% por evitar la erosión de la marca.

Te puede interesar:

*World Retail Banking Report 2022

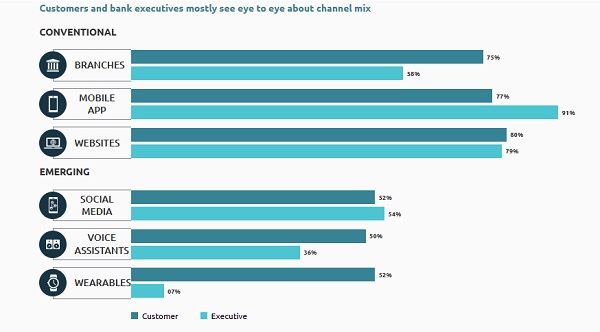

Según el informe, hay que afrontar los retos para ofrecer las experiencias personalizadas y omnicanal y los recorridos por el ecosistema que los clientes desean, lo que dependerá de la adopción de nuevas tecnologías y de la eliminación de los silos internos.

“Para prosperar en este entorno extremadamente competitivo, en el que las FinTechs nativas digitales siguen captando una cantidad cada vez mayor de valor de mercado, estamos observando que la banca minorista está finalmente adoptando tecnologías innovadoras y modelos basados en plataformas para optimizar este crecimiento impulsado por los datos”, afirma John Berry, director general de Efma.

“Aunque esto ha evolucionado dentro de los canales digitales de muchos de estos bancos tradicionales, los clientes siguen esperando que las sucursales sean centros de experiencia, llenos de opciones de autoservicio y asesoría financiera. Al robustecer su capacidad de recopilación y análisis de datos, los proveedores pueden identificar lo que los clientes quieren, lo que en última instancia es una experiencia bancaria omnicanal consistente”, dice Berry de Efma.

Posicionar a los directores de marketing de la banca como estrategas del cliente

Impulsado por los datos y la tecnología, que supone el fortalecimiento de las relaciones con los clientes y la personalización de sus experiencias bancarias, los directores de marketing (CMO) deben asumir un papel fundamental en esta evolución.

Según la encuesta, el 75% de los CMO del sector bancario mundial afirma tener la responsabilidad directa de la construcción de la marca (el 25% dijo que era una responsabilidad compartida con otros ejecutivos de nivel directivo), y el 63% del desarrollo y lanzamiento de nuevos productos, lo que demuestra que se espera que estos líderes se responsabilicen del ciclo de vida del cliente y gestionen cada una de las facetas del compromiso con el cliente.

Muchos de estos CMO no están preparados para liderar la transición de un marketing centrado en el producto hacia uno centrado en el cliente, señala el informe, en gran medida porque los datos necesarios para llevar a cabo estas estrategias basadas en el cliente son escasos, están aislados y se centran únicamente en los datos internos, omitiendo las fuentes de datos externas.

Por ejemplo, sólo el 22% de los CMO menciona que maneja directamente las experiencias de los clientes de principio a fin o que tiene acceso a los perfiles completos de los clientes que se necesitan para adaptar eficazmente su producto o servicio.

Mediante el uso de estos datos críticos, los CMO pueden ofrecer una verdadera experiencia omnicanal anticipándose a las necesidades del cliente y creando ofertas personalizadas. Para lograrlo, los CMO tendrán que seguir el ejemplo de las FinTechs para desarrollar contenidos específicos, mejorando la experiencia bancaria con mejoras continuas de los procesos y estableciendo un circuito de valor eficaz, basado en datos, que priorice el compromiso y las relaciones a largo plazo. De este modo, la banca minorista podrá crear, realizar y captar un valor duradero para el cliente, señaló el reporte.